中国企业报集团主管主办

中国企业信息交流平台

金融健康是实现普惠金融高质量发展的重要一环,2023年《推进普惠金融高质量发展的实施意见》进一步点出普惠金融的高质量发展需要关注可持续性和能力建设。小微企业金融健康与企业生存能力和发展韧性密切相关,更关乎数亿人的就业前景,中国普惠金融研究院历经半年潜心调研,日前正式发布国内首个专注于小微企业法人单位的金融健康研究《小微企业金融健康报告》(下称“《报告》”),构建了小微企业金融健康指标体系和指数,为观察小微企业经营状况提供了体系化的度量工具。此次报告中涉及的大量样本及观察方向均由微众银行企业金融品牌微众企业+提供,为报告数据的准确性及结论输出的客观性提供了强力支持。

微众银行自成立以来发挥数字科技优势深耕小微企业金融服务领域,在建立金融服务小微企业敢愿能会长效机制、共建数字普惠金融生态等方面拥有丰富经验,并率先对小微金融健康领域实行重点关注,为普惠金融高质量发展贡献力量。

《报告》看点:小微企业金融服务既要可得,又要健康,超半数企业发展信心强

《报告》显示,全国登记在册经营主体达1.81亿户,小微企业法人单位的估计数量约为5900万户,关系到5.31亿人的就业。近年来,普惠金融政策持续发力,小微企业金融可得性明显提高,贷款成本明显下降,金融支持小微企业发展取得成效。然而就样本数据而言,有41%的小微企业将融资成本压力列为前三位的经营成本压力来源之一,47.38%的企业表示目前经营面临融资困难,小微企业仍面临困境。

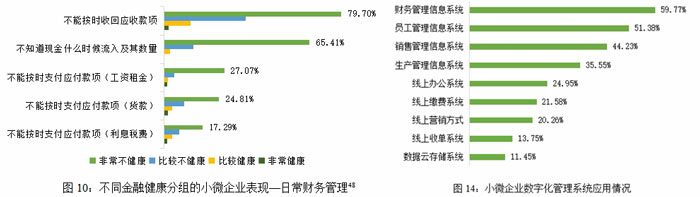

《报告》明确提出,小微企业金融健康的衡量指标主要包括日常财务管理、风险防范应对、资本筹措管理三大方面。在日常财务管理方面,经数据研究发现,小微企业应收账款拖欠问题较为严峻,资金回流压力大,这一点需进行重点关注。同时,虽然应用数字化管理系统的小微企业金融健康表现更佳,但由于数字化转型慢、门槛高,且目前应用最多的财务管理信息系统普及率还不到60%,需要更多外部支持。

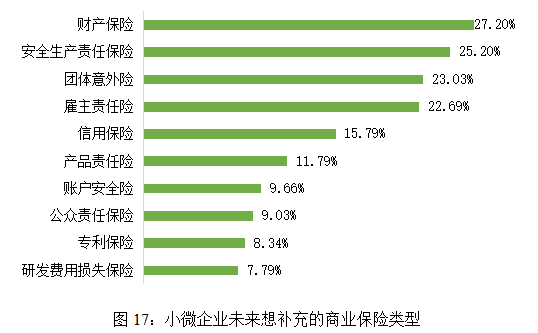

风险防范管理方面,调研结果显示,目前小微企业现金储备不够充足、抗风险能力有待提升。而值得关注的是,目前小微企业保险普及率有待提升,其中普及率最高的团体意外险目前也只有44%的小微企业购买,这些企业可能更需要适合小微企业的保险产品,更匹配小微企业的保险需求。

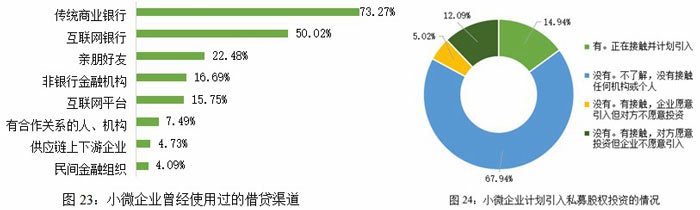

资本筹措管理方面,目前小微企业依然存在融资难、融资贵的问题,从银行融资面临缺乏抵质押担保物、银行授信流程复杂且时间过长、融资成本高等困难。《报告》数据显示,超50%的小微企业使用过数字银行贷款,这表明在传统商业银行之外,数字银行、非银行金融机构等也发挥着重要补位价值。而从融资渠道角度分析,目前小微企业直接融资占比较低,正在接触并计划引入私募股权投资的企业仅一成多,近七成小微企业并不了解也没接触过私募股权投资。

《报告》数据还显示,近三分之二的样本小微企业金融表现较为健康,依然有一半的小微企业样本可以实现盈利,其中又有一半的小微企业正在为了扩大生产规模而积极融资,其对于未来依然是充满期待的。在普惠金融高质量发展的新阶段,小微企业金融健康的概念愈发引起重视,金融健康的小微企业往往生存能力更强,实现盈利和长期发展的潜力更大,对未来发展预期更积极,更有信心。

完善企业全生命周期数字化综合服务体系,共建健康可持续的数字普惠金融生态

小微企业存续韧性及其带来的经济增长潜力是维系经济健康增长的一个重要组成部分,其金融健康现状值得引起更多重视。针对上述健康表现,《报告》提出,小微企业能够获得信贷支持并不一定代表其金融健康,单纯增加信贷供给依然无法满足小微企业的所有需要。通过借鉴当前金融机构破题方法,《报告》提出了几点解决方案,包括从推动小微企业数字化转型入手,以及建立综合金融服务模式,赋能小微企业数字化转型、保险保障、股权投资等,更好满足小微企业不同成长阶段的多样化需求,才能更好地提高其金融健康水平。

一直以来,微众银行通过发挥数字科技优势为小微企业提供更加便捷、低成本、适配度高的数字化解决方案。在小微企业融资层面,面对其存在的融资难问题,微众银行2017年起通过线上无抵押的企业流动资金贷款产品“微业贷”,为小微企业提供了随时随地易于获得的信贷服务,走出一条数字化普惠小微道路,目前已累计为全国超410万户小微市场主体提供服务。在洞察小微企业差异化需求的基础上,微众银行推出微业贷数字供应链金融服务,为供应链小微企业应收账款融资提供便利,缓解企业现金流压力。2020年,微众银行面向科技型中小微企业重研发轻资产的差异化特征,推出科创贷款产品,并逐步完善服务其全生命周期不同阶段需求的科技金融服务综合体。

深入洞察企业发展需求不止于信贷,微众银行以小微企业需求为产品服务创新的导向,利用自身数字科技实力,推出了企业金融品牌“微众企业+”,为众多小微企业提供包括信贷、账户、票据、保险、推广、名片、人才招聘等数字化的企业服务全产品,打造全链路商业服务生态,满足企业金融、非金融的服务需求,帮助小微企业实现财务管理、供应链、营销等细分场景的数字化升级,在助力小微企业数字化经营方面已颇有成效。从更广意义上来说,微众企业+进一步助力拓展数字普惠金融生态体系,走出了提升小微金融健康的微众模式,做出积极有益的示范。举例而言,在信贷服务基础上,微众银行微众企业+与各大保险公司合作,甄选雇主责任险、企业财产险、账户安全险、国内贸易信用保险、科技保险等众多企业保险选择,助力小微企业提升风险防范的表现。2023年,微众银行微众企业+还创新打造出满足高成长科技型企业融资信息查看与股权融资精准对接需求的“数字创投”服务,在小微企业资本筹措管理方面给予了数字化的有力支持。

当前,我国普惠金融已由过去关注“有没有”上升到当前的“好不好”直至未来的“强不强”,金融健康成为普惠金融高质量发展阶段的重要指标,体现出普惠金融服务所追求的“负责任”与“可持续”理念,增强社会整体的金融健康意识、促进金融健康理念和指数的推广实践刻不容缓。微众银行微众企业+将持续关注小微金融健康领域,进一步筑牢“负责任金融”理念,助力构建可持续发展的数字普惠金融生态体系,为普惠金融高质量发展注入新思路、焕活新力量。

相关稿件