中国企业报集团主管主办

中国企业信息交流平台

2022年4月,纳芯微正式登陆科创板。彼时国产电动汽车已经开始发力,由于“缺芯”的原因,以及国内OEM对于本土供应链的支持,给了国产芯片公司进入市场的绝佳机遇。两年过去了,随着汽车市场以及电动车市场发生巨变,本土OEM已经成为了市场的绝对主力,而在芯片方面,随着市场环境和需求的变化,国内芯片公司也在发生着改变。不能只专注于“PIN TO PIN”类替代产品的研发,需要快速洞察客户需求的变化,并与产业链下游的合作伙伴建立紧密的合作关系,开发更具创新性的产品。

这其中,纳芯微就是最典型的代表企业之一。正如CEO王升杨在最近出席电动汽车百人会上所说:“过往国产芯片公司大部分做的是原位替代的产品,在过去缺芯的时候,的确可以实现快速替换。但随着市场回到了供应稳定且充分竞争的状态,如果我们还是只满足于去做这种me too的产品,那么本土公司永远没有办法真正去跟国外的巨头竞争。”

在最新的2023财报中,纳芯微实现了13.11亿人民币的年销售额,汽车电子占比已经达到了30.95%,较上年提升约 7.82 个百分点,金额折合4亿人民币左右,成为为数不多的公开汽车电子详细业务的公司。在本土模拟芯片厂商中,无论从绝对规模还是占比,都居于领先地位。

纳芯微自2016年推出首款汽车芯片以来,一直坚持在汽车赛道方面的投入,不论是汽车电动化和智能化系统里的产品布局、还是汽车芯片产品的客户覆盖和发货规模,都在持续增长。2022年,汽车电子发货规模就超过了一亿颗,到了2023年,汽车电子出货量已达1.64亿颗。

那么究竟是什么让纳芯微可以成为汽车电子行业的领军者?简单回答就是贴近客户,了解行业,围绕应用进行创新。尤其是随着汽车技术的快速变化,中国企业有机会围绕系统应用演进进行创新,从而引领行业发展,直面国外竞争。

如果细读纳芯微的财报,我们不难发现纳芯微的诸多亮点以及关键的成功要素,以及汽车电子的详细布局进展。

不断积累的经验

纳芯微的汽车电子业务诞生于2016年,这一年也被王升杨定位为公司第二个发展阶段的元年。借助公司在信号调理领域的多年积累,成功推出了符合 AEC-Q100 标准且面向汽车前装市场的压力传感器信号调理 ASIC 芯片。

集成电路、模拟、汽车,这三个关键词哪一个都不是容易的,而且都是吃经验的工作,但是也正是当年正确的选择与坚持,才使公司实现了跨越式的成长。

首先,对于集成电路而言,属于技术密集型行业,需要积累深厚的研发能力以及持续的创新能力,才能在行业内立足。集成电路设计时不仅需要在体积、容量、安全性方面满足市场要求,还需保证能耗、稳定性、抗干扰能力等多方面的需求,因而设计公司既需要掌握各种元器件的应用特性,又需要以技术积累和行业经验为基础熟悉配套的软件技术。另外,为了保证产品的可靠性、稳定性和集成度等指标,集成电路设计企业需要深度参与“集成电路设计-晶圆制造-芯片封装-芯片测试”全产业链流程。因此,面对繁杂领域的市场,中小企业需要选择某个细分领域不断技术积累,构建企业的核心竞争优势。

再看模拟,与数字集成电路相比,模拟集成电路标准化程度低,设计自动化程度低,辅助设计工具较少,加上产品开发往往需要与晶圆厂联合等原因,模拟芯片设计更依赖于工程师,对工程师的经验要求也更高,因此人才培养周期较长,技术壁垒较高。 从模拟集成电路内部分类来看,模拟芯片产品主要分为电源管理类芯片和信号链芯片。相比较电源管理类芯片,信号链芯片的增速慢、技术门槛更高,其工艺改良与整合的定制化路线尤其对国内厂商来说是漫长的过程,需要不断的更新迭代验证。

而对于汽车电子而言,作为壁垒较高的行业之一,更是需要有个积累的过程。需要通过 AEC-Q 可靠性测试,以及整车厂商或其一级供应商、次级供应商的验证,通过验证后的芯片产品在批量装车前仍需要通过整车厂要求的路测、老化测试等。因此,车规级芯片通过验证及实现批量装车的周期较长。

通过和时间做朋友,纳芯微积累了丰富的从设计到量产的经验,跨过了一道道门槛,从而在汽车行业实现了从0到1再到10的积累。

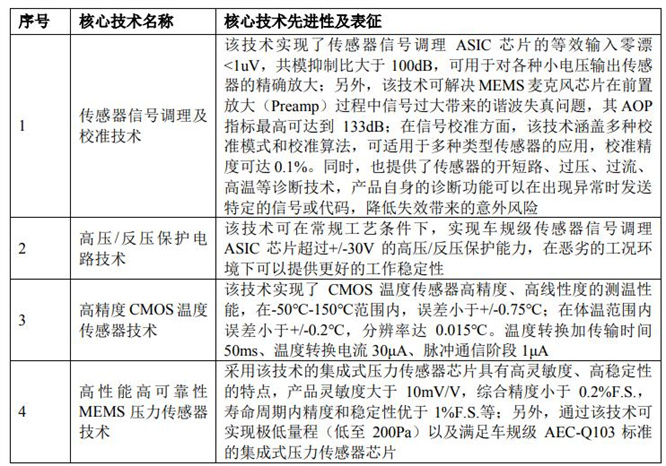

借多年的研发积累,纳芯微以信号链技术为基础,在模拟及混合信号领域开展了自主研发工作,并在传感器、信号链、电源管理等三大领域形成了多项核心技术,广泛应用于各类自研模拟及混合信号芯片产品中。公司除了拥有专业的模拟芯片研发能力之外,还深度参与后续封装框架和测试软件的搭建,建立了从芯片定义到设计及交付的完整管控体系,从全产业链角度进行整合与创新。

“可靠可信赖”的质量方针

汽车行业是一个具有百年悠久历史的行业,因此正如之前所说,进入供应商体系存在着门槛,汽车客户的认证周期长且测试严格,对产品的技术和质量要求更高,需要逐步得到行业及客户的认可。

近年来,纳芯微以“可靠可信赖”的质量方针为根本遵循,秉承着“质量从设计开始并贯穿整个产品生命周期”的质量管理理念,构建了全面质量管理体系,并通过组织能力建设以及流程体系 IT 化建设确保全面质量管理体系的落实和执行,持续不断地追求“零缺陷”的质量目标。尤其是车规方面,从跨部门协作组织、到符合车规产品的质量体系,符合车规标准的产品设计开发、符合车规标准的生产工艺管控、符合 AEC-Q 标准的可靠性认证等整个产品生命周期过程中,构建了符合车规要求的质量管理体系。

2023年,纳芯微质量管理体系通过了多家汽车行业主机厂和零部件供应商的审核。同时,公司也积极参与《汽车芯片环境及可靠性通用规范》《电动汽车用功率驱动芯片技术要求及试验方法》《汽车 LIN 收发器芯片技术要求及试验方法》等多项国家标准、行业标准的起草和修订,与行业伙伴共同推动汽车电子等行业的质量提升和技术创新。

另外,纳芯微已成功加入 AEC(Automotive Electronics Council)汽车电子委员会,成为 AEC 组件技术委员会成员。AEC 致力于建立车辆及其部件的通用资质和质量标准体系,其中 AEC-Q100标准已成为汽车芯片测试的权威标准。纳芯微成为 AEC汽车电子委员会成员,将助力公司进一步提高车规级芯片研发和质量管控能力。2023年,纳芯微也获得了权威认证测试机构VDE颁发的优秀质量奖。

纳芯微产品已经应用于当今绝大部分的新能源车型,获得行业标杆客户的认可,也有利于公司在相同领域客户的商业拓展,进一步扩大领先优势。

围绕应用做深度定制

过去的芯片性能领先于终端市场,从而推动终端产品升级换代,芯片定义应用,并且引领应用,这种与应用的同频共振推动了半导体创新过去几十年的发展。如今,随着产品多元化,竞争的变化以及客户的定制需求,需要根据应用,围绕特定领域的需求开发芯片。

对于汽车行业,更是如此。随着OEM对于产品创新、开发周期等主导权和要求越来越高,汽车行业已经从传统的线性开发及供应体系变成网状结构,芯片公司也需要快速洞察客户需求的变化,并与产业链下游的合作伙伴乃至客户的客户建立紧密的合作关系。通过与客户的深度协同,紧密围绕下游应用场景的发展趋势,去开发更具创新性的产品。实际上,在芯片的设计开发过程中,前期的市场调研以及需求分析已经变得越来越重要。

正因为围绕着应用来做开发,我们能看到纳芯微所开发及在研的产品,几乎都是围绕着热门应用诞生的。

比如,在磁传感器方向,公司推出了符合汽车电子应用的磁线性电流传感器,已广泛应用于汽车主驱电机电流检测场景;推出了 0.27mohm 低导通阻抗、抗浪涌电流 20kA 的大电流集成式电流传感器,已大规模发货;车规级的磁开关、磁轮速传感器等方向研发进展顺利,客户端已完成送样测试。在温湿度传感器方向,相继推出的工规、车规单片集成数字输出高精度的温湿度传感器,均已实现量产。此外,在研的表压、差压系列压力传感器新品进展顺利。

2023年2月8日,纳芯微与大陆集团和曲阜天博集团共同投资的陆博汽车电子(曲阜)有限公司宣布产品合作,双方就乘用车关键零部件轮速传感器本土化项目签署产品合作协议,开拓在技术与安全领域的深度合作,旨在共同推进我国汽车芯片的国产化进程,保障供应链稳健安全。此次签约的轮速传感器主要用于监测汽车车轮自身的转速,是防抱死制动系统(ABS)、车身电子稳定系统(ESP)、自动变速器等控制系统的重要部件,对保障车辆的安全行驶至关重要。恶劣的工作环境对轮速传感器产品的功能安全、可靠性和精度等性能方面都提出了极高要求。

再看信号链领域,在隔离器方向,公司持续丰富产品品类,陆续推出了隔离式比较器、集成LVDS接口的隔离 ADC、电容隔离式固态继电器等新品,其中作为国内首款全集成式隔离比较器已正式量产,获得众多汽车和工业客户的认可;公司对数字隔离器和隔离采样芯片进行更新迭代,推出了性价比更高的新品,提升了隔离类产品的竞争力。在通用接口方向,公司围绕汽车应用量产了车规级的 CAN FD 接口、LIN 接口、PWM Buffer、I²C I/O 扩展等芯片,其中 CAN FD 接口芯片、LIN 接口芯片已正式量产,并已在部分汽车客户实现定点。

电源管理方面。在栅极驱动产品方向,公司一方面通过不断的技术创新和性能优化,已完成工业和车用隔离驱动产品的升级,有效支持了公司在相关领域市场份额的增长;另一方面,在汽车主驱功能安全栅极驱动领域取得了突破性进展,系国内首家完成该产品工程送样的企业。推出的多路预驱马达驱动、步进马达驱动新品,已取得多家域控及车身控制 Tier1 的定点。在 LED 驱动方向,公司完成了应用于贯穿尾灯的 LED 驱动产品的量产,报告期内持续放量中;在功率路径保护方向,公司第一颗高边开关产品已导入头部汽车客户,预计 2024 年实现量产。

功率器件方面,围绕新能源汽车、光储、充电桩等下游应用,积极布局第三代功率半导体SiC 二极管和MOSFET相关器件,其中SiC二极管系列已实现量产,SiC MOSFET系列已经实现送样测试。

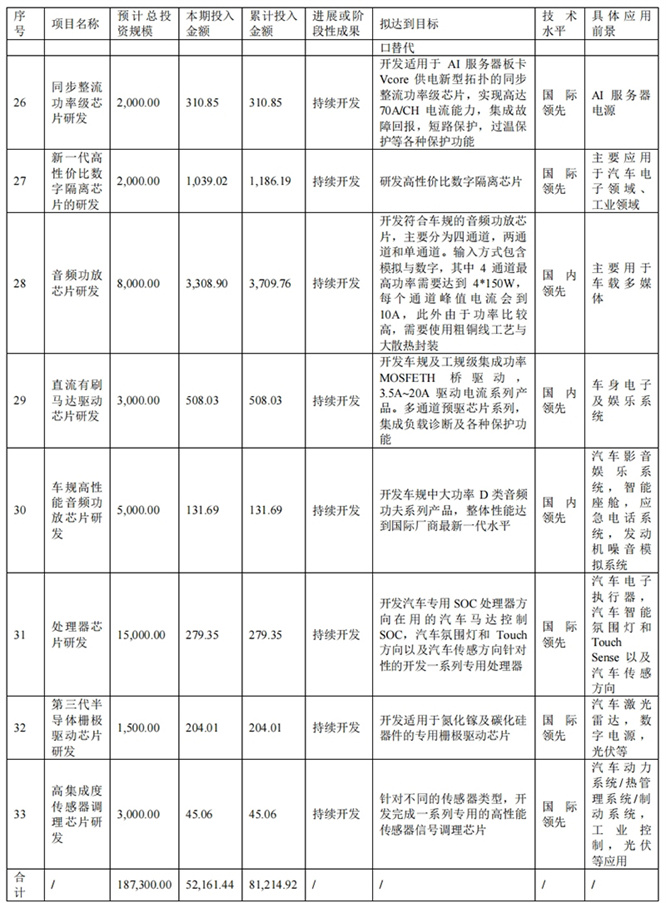

如图所示,纳芯微的部分在研项目,其中大部分都围绕汽车电子的应用展开。

另外,为了满足下游客户的应用需求,纳芯微甚至可根据客户的参数条件定制开发相应产品,如集成式压力传感器的量程、封装、接口皆可定制。此外,公司可应客户的需求设计芯片、提供定制化封装和测试方法,并深度参与到客户的产品验证、测试等工序的设计和搭建,为客户提供从芯片设计、产品适配到批量标定校准等多环节服务。实际上,凭借自身对行业的理解和技术积累,纳芯微已帮助多家下游客户成功进入目标汽车厂商的合格供应体系。

“芯片赋能汽车”

根据中国汽车工业协会的数据统计,2023 年中国新能源汽车销售量 949.5 万辆,同比增长 37.9%,全球占比超 60%,连续 9 年位居世界第一;新能源汽车出口 120.3 万辆,同比增长 77.2%,均创历史新高。

因此,尽管2023年半导体市场发生了下滑,但汽车电子的需求一直在持续且稳定的增长。尤其是新能源汽车,作为新赛道,中国已经成为无可争议的领军者。2023年汽车IC销售额增长了23.7%,达到了创纪录的422亿美元。

得益于汽车的电动化、智能化、网联化进展,越来越多传感器、功率半导体、电机等电子零部件装载在汽车内部,需要用到更多的电源管理芯片进行电流电压转换,以及更多的信号链进行信号的采集和传输,从而推动模拟芯片市场份额的增长。根据中国电动汽车百人会数据显示,2020年全球单车模拟芯片价值量约 150美元,到 2027年,单车模拟芯片价值量将达到 300美元,年复合增长率超过 10%。其中传统汽车的模拟芯片需求量处于平稳趋势,而新能源汽车细分领域增速高涨。

王升杨也曾表示,目前纳芯微汽车电子潜在市场价值大概在每辆车500元左右,而随着规划产品量产之后,价值或超过2000元。

注重研发投入的长期价值

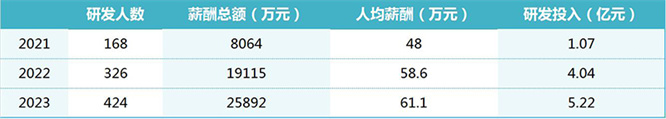

研发是半导体公司得以创新的根本。在研发投入方面,纳芯微一直是坚持长期价值的公司,公司所坚持的汽车电子和泛能源是需要长期投入的赛道。近两年外部市场环境多变,业绩状况也有所起伏,但是其对研发投入是需要有持续性的。2023年纳芯微持续加大了研发投入的力度,2023年研发投入为5.2亿元,较上年增长29%;剔除股份支付费用后的研发费用为3.5亿元,较上年同期增长47%;2023年12月末,公司研发人员增加98人,同比增长30%,硕士以上学历人数占63%;研发平均薪酬也从58.6万上升至61万。

2023年新增63项知识产权项目申请,累计获得197项知识产权项目。新增 7 项核心技术,目前共拥有22项核心技术。

专利申请及获得情况一览

部分核心技术指标

新格局下的未来

尽管汽车电子的未来前景可期,但是随着如今OEM终端的竞争越来越激烈,也会影响到上游芯片的竞争态势。“行业正在洗牌,之后会完成新格局的构建,各个环节优秀的公司将脱颖而出成为行业领导者。”王升杨说道。

王升杨认为应当着眼于客户的三个主要诉求,首先是质量,从地缘政策风险和再次缺货风险角度,客户都在坚定导入国产芯片,并且收缩供应商,集中在有限的几家有规模的供应商,从而希望质量有保障;第二则是成本,当下整个产业链盈利压力大,有成本竞争力的产品对于客户非常重要;第三是创新,随着行业快速变化,应用创新不断涌现,很多创新需要芯片层面承接和支撑,国产厂商进入供应链体系后,支持客户创新产品的能力强、意愿高,客户更加关注创新能力和联合创新的意愿。

相信纳芯微在“可靠、可信赖、持续学习、坚持长期价值”的企业价值观下,给汽车行业带来更多的价值。

相关稿件