中国企业报集团主管主办

中国企业信息交流平台

9月24-25日,以“新征程 新使命 新作为:全力推进大企业高质量发展”为主题的“2021中国500强企业高峰论坛”在吉林省长春市举行。会上,中国企业联合会、中国企业家协会连续第20次发布“中国企业500强”榜单,同时发布《2021中国企业500强分析报告》,对中国500强企业特征进行系统分析,并针对我国大企业持续发展面临的问题和挑战提出建议。

2020年,面对复杂严峻的国际形势和新冠疫情的冲击,我国统筹疫情防控和经济社会发展取得显著成效,国内生产总值突破百万亿元大关,是全球唯一实现经济正增长的主要经济体,我国大企业也表现出很强的发展韧性。同时我们也要清醒地认识到,国际环境不稳定、不确定因素明显增多,企业当前面临的困难与挑战不容忽视。

作为大企业典型代表的中国500强企业,应增强自信,保持定力,科学谋划,迎难而上,坚持高质量发展方向不动摇,在构建新发展格局中发挥引领带动作用,在错综复杂的新变局中寻找发展新机遇,为全面落实“十四五”规划、实现“十四五”发展目标打下扎实基础。

2021中国企业500强特征分析

1.规模特征

2021中国企业500强营业收入合计89.83万亿元,比上年500强增长4.43%,既高于2020年我国GDP3%的名义增速,也高于2020年全国国有企业2.1%的营业总收入增速。

2021中国企业500强入围门槛(营业收入)由上年的359.61亿元升至392.36亿元。500强企业对GDP贡献突出,营业收入与GDP的相对比稳中有升。

2021中国企业500强资产总额为343.58万亿元,比上年500强增长10.00%;归属母公司的净资产总额为45.40万亿元,比上年500强增长11.06%;“千亿俱乐部”企业数量增加5家,达到222家,万亿级企业保持在8家。

2021中国企业500强员工总数为3339.60万人,比上年500强增加26.71万人,增幅为0.81%;500强企业员工总数占2020年全国城镇就业人口(45433万人)的7.35%。

2. 效益特征

2021中国企业500强实现利润总额60023.43亿元、净利润40712.58亿元,分别比上年500强增长7.75%、4.59%。2021中国企业500强收入利润率为4.53%,与上年500强收入利润率持平;资产利润率为1.18%,比上年500强资产利润率下降0.07个百分点;净资产利润率为8.99%,比上年500强净资产利润率下降0.53个百分点。

2021中国企业500强利润变化幅度差异显著,利润下滑企业增至183家,其中28家企业亏损,与上年500强相比,亏损企业增加1家;合计亏损560.56亿元,平均亏损额从9.01亿元大幅增至20.02亿元。

分行业来看,非银企业盈利水平显著低于商业银行,但二者之间的差距逐步缩小;航空运输、摩托车及零配件制造两个行业呈现整体性亏损,亏损额分别为66.90亿元和10.76亿元。

3. 所有制特征

2021中国企业500强中的民营企业达249家,比上年500强增加13家,民营企业与国有企业的数量差距进一步缩小至2家。国有企业在资产、营业收入等主要指标上仍占突出地位,但新冠疫情对国有企业经营效率、经济效益的不利影响较为明显。

4. 行业特征

2021中国企业500强共涉及75个行业,其中制造业企业249家,比上年增加11家;服务业企业176家,比上年减少5家;其他行业企业75家,比上年减少6家。在主要指标占比上,服务业、制造业各有高低。

其中,生产资料商贸业表现突出,净资产利润率、人均营业收入均居行业首位,人均净利润居行业第三,资产周转率居行业第四;商业银行收入利润率高居行业首位,证券业资产利润率居行业首位。

二级细分行业中,金融业效益突出,计算机、通信设备及其他电子设备制造业在创新指标上领先。

疫情对不同行业的影响差异较大:与上年相比,航空运输业收入下降43.83%,净利润下降240.68%;旅游和餐饮业收入下降13.72%,净利润下降16.57%;公路运输业、港口服务业、文化娱乐业净利润分别下降95.14%、72.83%、14.27%。

战略性新兴产业入围中国企业500强的企业数量增加,传统产业企业入围数量减少。

行业营业收入、净利润的差距明显,金融企业盈利水平明显高于非金融企业;汽车行业入围中国企业500强的企业数量减少,利润率总体下降;房地产业营业收入、利润同步下降。

5. 总部地区分布特征

2021中国企业500强中,除海南、西藏外,内地其他29个省(自治区、直辖市)均有企业入围,但入围企业数量与上年相比有不同程度变化:上海、山东新增入围企业数量最多,均为3家;北京入围企业减少4家。

从近两年各地入围中国500强企业数量变动趋势看,北京、江苏、安徽入围企业数量连续两年减少,福建、河南、陕西连续两年入围企业数量增加。

6. 创新特征

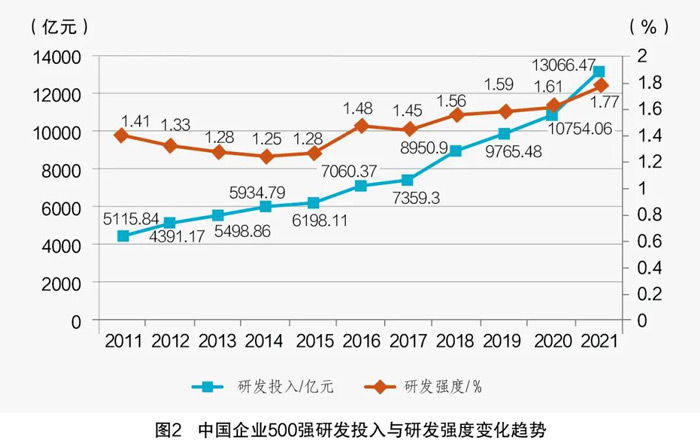

2021中国企业500强研发费用投入共计13066.47亿元,比上年500强增长21.50%,研发强度为1.77%,创历史新高。逾50%的500强企业研发强度同比有所提升,研发强度在5%以上的企业数量增加1家。

制造业研发强度明显高于服务业,其中,高端装备制造业研发投入力度较大,航空航天企业平均研发投入在行业排名中居首位,通信设备制造业在研发强度、人均研发费用的行业排名中居首位。广东企业在区域研发强度排名中持续位居榜首。

2021中国企业500强拥有专利总数144.86万件,比上年500强增长16.89%。其中,拥有发明专利59.46万件,占全部专利的41.05%,比上年500强提高1.97个百分点。

2021中国企业500强累计参与制订各类标准68950项,较上年500强增长8.46%。其中共参与7616项国际标准的制订,进一步增强了我国企业在国际市场的话语权。

7. 国际化特征

2021中国企业500强中有245家企业申报了完整的国际化经营数据,比上年500强减少4家;平均跨国指数为10.92%,比上年500强有所下降。其中,海外资产占比、海外人员占比分别提高0.34个百分点、0.09个百分点,但海外营业收入占比下降1.14个百分点。

总体来看,我国大企业国际化经营能力有待提升,国际化经营企业的收入利润率、净资产利润率均低于非国际化经营企业。

从所有制分类比较来看,民营企业国际化经营盈利能力强于国有企业,制造业、服务业国际化企业盈利指标互有高低。

在75个行业中,有42个行业的企业国际化比率高于或等于50%。

8. 兼并重组活动

2021中国企业500强并购重组持续活跃,共有158家企业参与了并购重组,比上年500强减少9家;共实施了1093次并购重组,比上年500强增加21次。

国有企业是并购重组的关键力量,99家国有企业共实施866次并购重组;服务业并购重组最为积极,57家服务业企业共实施570次并购重组,远多于制造业和其他行业企业。参与并购重组企业盈利水平整体上低于未参与并购重组的企业,其综合税负水平也低于未参与并购重组的企业。

9. 其他相关分析

2021中国企业500强的资产负债率有所回升,其中国有企业平均资产负债率为84.76%,比上年提高1.09个百分点;民营企业平均资产负债率为79.94%,比上年提高1.14个百分点。

总体来看,2021中国企业500强的资产周转率普遍下降,企业资本劳动比持续提高,人均产出水平降低。

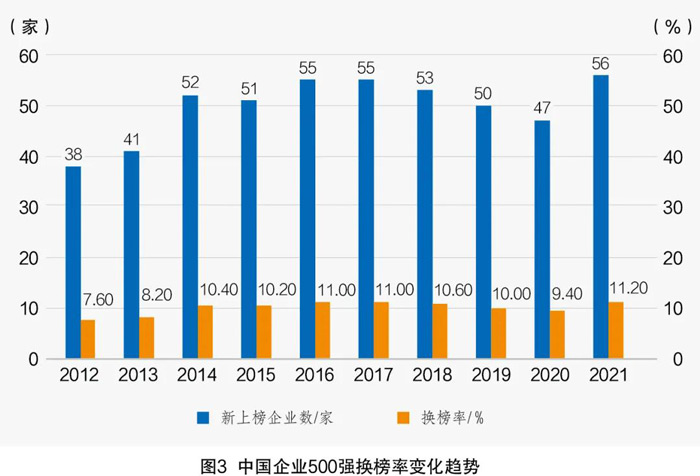

受新冠疫情影响,中国企业500强的换榜率反弹回升,新上榜企业营业收入与利润均高速增长,但盈利率指标均低于连续上榜企业。新上榜企业主要来自东部沿海地区,连续上榜企业的排名变化较大。

大企业发展面临的主要问题与挑战

1. 国际环境风云变幻,不利因素有增无减

一方面,中美关系未见好转,中欧关系也突生变局。

相比美国上届政府,拜登政府对中美关系的定位未发生实质性变化,中美经贸摩擦没有得到缓解,美国少数政客鼓动“中美脱钩”、粗暴干涉中国内政的言论频繁出现,中美之间的经济、科技、文化交流依旧处于停滞或半停滞状态;欧洲议会取消了原定审议《中欧投资协议》的会议,无限期冻结了对该协议的审议。

另一方面,美联储宽松政策或有所调整,牵动全球金融市场敏感神经。

今年3月份美国银行杠杆率政策回归正常,似乎开启了美联储退出超宽松货币政策的第一步;7月份美国核心通胀率略有下降,但市场对美联储提前加息的担忧未见明显好转。与此同时,全球疫情没有得到有效控制,全球产业链供应链承受的压力加剧。

2. 技术自主自立压力加大,关键技术突破面临困难

虽然我国已经在部分技术领域实现从追赶到并跑甚至超越的转变,但在一些关键核心技术领域,我国企业仍然普遍依赖并受制于欧美。因此,摆脱对欧美的技术依赖,加快实现技术自主自立,已经成为新时代我国企业发展的关键任务之一。

对于我国大企业来说,一方面必须加快落实创新驱动发展战略部署,尽快实现技术自主自立;另一方面,又不得不直面来自技术强国的封锁和压制,在困境中顽强推进自主创新。但要攻克一系列“卡脖子”技术难关,绝非一朝一夕之事,需要多方面的持续协同推进。

3. “双碳”既是长期目标,也是短期挑战

碳达峰、碳中和是经济社会可持续发展的长期重要目标之一,决定了我国经济社会未来发展的方式、路径与模式,也决定了我国产业政策调整的战略方向。达成“双碳”目标任务艰巨,也绝非一日之功,必然会对大企业的生产经营产生深远影响,倒逼企业加快转型升级步伐。

总体上看,发电、汽车等产业面临的减碳压力较大。

4. 出口与内需增长乏力,增速回落或触发新一轮产能过剩

当前,我国出口和内需增长乏力,难以长期保持经济较高增速。从今年下半年开始,我国内需的恢复性增长效应可能逐步衰减。

出口方面,随着疫苗接种率的提升,全球疫情或可得到较好控制,前期受疫情冲击而中断或梗阻的区域供应链将会逐步得到恢复,全球供应链将迎来新一轮大调整,从而影响我国产品出口。

从历史经验看,每一次经济从快速增长转向回落,产能过剩的压力将会显著加大。

5. 大宗商品价格持续上涨,企业成本压力进一步加大

今年二季度以来,大宗商品价格呈现快速上涨态势。政府及时干预虽然取得了一定效果,大宗商品价格短期内应声下跌,但很快就止跌回升,呈继续攀升态势。

未来一段时间,煤炭、钢铁等黑色系大宗商品价格将维持略低于上半年的涨势,铜、铝等有色系大宗商品价格将会有一定程度的上涨,石油价格也有上涨空间。受大宗商品价格持续上涨的影响,企业成本压力明显加大,盈利空间受到挤压。

从我国规模以上工业企业百元营业收入成本来看,今年以来呈现逐月上升态势。由于原材料价格上涨对产品成本的影响具有一定的滞后性,预计即使后期大宗商品价格高位企稳或有所回落,企业百元营业收入成本还将在短期内继续呈现上升态势。

6. 惠企政策逐步退出,企业短期内难以适应

2020年,为应对突发的新冠疫情冲击,帮助企业纾困解难,各级政府出台了一系列惠企政策。

2021年,随着我国疫情得到有效控制,企业生产经营逐步恢复常态,相关惠企纾困政策已经或正在有序退出,这对于在政策扶持下艰难渡过疫情难关的企业来说,面对来自国内国际市场的诸多不确定性因素的挑战,短期内难以适应。

促进大企业持续高质量发展的建议

1. 新时代要有新担当新作为,努力构建新发展格局

新时代我国经济发展的关键任务之一就是立足新发展阶段,践行新发展理念,构建新发展格局。大企业要勇于担当,积极作为,充分发挥构建新发展格局的主力军与先锋队作用。

一方面,要坚持以服务国内大循环为主,充分发挥超大规模国内市场优势,致力于为国内市场提供优质产品和服务;要加强对国内用户需求的跟踪研究,把握国内市场消费需求变化趋势,加快推进供给侧结构性改革,更好地满足国内用户的需求。

另一方面,要整合利用好全球资源,积极开展国际市场布局,在为国际市场提供产品与服务的同时,畅通国内国际经济双循环,从而实现持续高质量发展。

2. 贯彻落实创新驱动战略,持续加大创新投入力度

创新是驱动企业发展的第一动力。大企业应持续加大创新投入力度,主动围绕“卡脖子”关键核心技术,实施重大技术攻关;围绕“双碳”目标,汇聚各类创新资源,创新发展模式,转变发展方式。尤其是制造业大企业,应将研发强度提高到5%左右,高端装备制造业企业更应争取将研发强度提升到10%以上。

同时,要深化企业创新体制机制改革,改善技术创新环境,形成鼓励创新、推动创新的良好氛围。

3. 加快数字技术应用,推进全产业链数字化转型

数字技术正在广泛而深远地影响着企业的发展。随着越来越多的企业实施数字化转型,全产业链数字化转型将成为可能,产业链组织形式或将发生重大改变,全产业链运转效率必将迎来显著提升。

大企业应当成为数字技术应用的典范,积极参与“数字中国”建设,加快推进数字技术与企业各项业务的深度融合,借力数字技术改造生产流程、优化运营管理、创新商业模式、加快技术突破、提升产品和服务品质;

要聚焦当前数字技术应用的关键难点与痛点,大力开展技术攻关,尽快解决数字技术应用的“卡脖子”问题;

要积极推进5G等新型基础设施建设,完善数字技术应用基础平台,为广大中小企业应用数字技术创造条件;

要主动探索创新数字技术应用场景、应用模式,积累数字技术应用与管理经验,影响和带动产业链上下游企业的数字化转型。

4. 深化产业结构调整,大力发展未来产业

大企业是调整优化产业结构的关键主体,要勇于担当,深化供给侧结构性改革,主动淘汰低端和过剩产能,不断增加优质产品与服务,引领行业产品、服务提档升级;要积极贯彻落实国家产业政策,加快退出“三高一低”产业,聚焦投资战略性新兴产业,积极培育未来产业。

在培育未来产业方面,大企业应充分发挥技术、人才、资金、风险管控等方面的优势,加快突破新技术,做好未来产业的市场培育。

大企业应积极探索调整结构、优化布局的路径、方式和方法,有序推动市场化并购重组,整合和优化配置产业资源,形成大中小企业协同发展、合作共赢、产业集中度适宜的产业生态;要借助产业结构调整,持续优化产业链供应链,不断补链强链,推动先进产业集群建设;要抓好“十四五”开局之年重大项目投资管理,确保重大项目投资与结构调整、产业升级的趋势保持一致。

5. 坚持稳健经营,增强企业韧性

大企业要将稳健经营作为发展主基调,抓好风险管理,增强企业韧性。

首先,大企业要有长期系统的创新部署,确保企业能够紧跟消费需求变化持续推出更新换代产品。

其次,大企业发展要以财务稳健性为基础,适度借力资本市场,科学运用财务杠杆来加快发展;同时要确保财务风险处于可控水平,并做好各业务板块、子分公司之间财务风险的隔离,有效规避系统性风险;要严控融资成本,避免通过高成本融资实施扩张。

再次,大企业发展要体现环境和谐性,秉持绿色低碳发展理念,遵守环保等法律法规,严格执行环保标准;要加强环保相关技术研发,保障环保设施运行和维护。

最后,大企业要高度重视合规管理,既要抓好国内合规经营,更要抓好国际化合规经营;要严格遵守东道国的法律法规及其他监管要求,尊重当地风俗习惯、道德规范,为国际化运营行稳致远打好基础。(文/中国企业联合会研究部 刘兴国 吴晓)

相关稿件