中国企业报集团主管主办

中国企业信息交流平台

一、贸易规模

2013年,我国超越美国成为全球货物贸易第一大国,之后每年货物贸易稳步增长,一直保持全球货物贸易第一大国地位。2014年,我国成为服务贸易进出口第二大国,之后八年稳居全球第二。目前,我国已经发展成为全球第一大货物贸易国、第一大货物出口国、第二大货物进口国、第二大服务贸易大国、第二大对外直接投资大国。数据显示,2021年,全球贸易总额28.5万亿美元,中国的国际贸易总额6.06万亿美元,约合人民币39.1万亿元,占全球贸易总额比例达21.26%,中国为世界经济复苏作出重大贡献。

从货物贸易看(如上图),2013-2022年,我国货物贸易进出口总额逐年递升,累计货物贸易进出口46.42万亿美元,年均增长5.49%。2022年我国货物贸易进出口总值42.07万亿元,比2021年增长7.7%。其中,出口总额为23.97万亿元,比去年同期增长10.5%;进口总额为18.1万亿元,比去年同期增长4.3%。

如上表,2013-2022年,我国货物贸易进出口年均增长5.49%,其中出口年均增长6.17%,进口年均增长4.77%。

从服务贸易看(如上图),2013-2022年,我国累计服务贸易进出口总额470533亿元,年均增长7.37%,服务贸易增长速度超过货物贸易发展水平。2022年我国服务进出口总额59801.9亿元,同比增长12.9%,服务贸易保持较快增长。其中,服务出口28522.4亿元,同比增长12.1%;服务进口31279.5亿元,同比增长13.5%。总体来看,我国服务贸易逆差逐年下降。货物贸易顺差,说明我们的产品有一定国际竞争力;服务贸易逆差,且呈逐年下降趋势,说明我们服务的国际竞争力日益凸显。

如上表,总体上看,2013-2022年我国服务贸易逆差逐年缩减。2018年,服务贸易逆差额达到17086亿元,而2022年达到2757亿元。

二、贸易结构

从贸易结构看,初级产品在中国的出口占比越来越小,工业制品的出口份额越来越大。初级产品,是未加工或略做加工的产品,包括粮食、能源和矿产等。过去,我国出口以初级产品为主,而现在工业制品出口份额增大,说明出口产品结构的优化提升了货物贸易发展的质量和效益。但中国的出口依然是以基础制造产品为主,装备制造设备、高新技术产品进口额度依然较高,结构失衡的情况还比较突出。

从产品看,2022年我国工业制品出口增长9.9%,拉动整体出口增长9.4个百分点。其中,机电产品进出口20.66万亿元,增长2.5%,占进出口总值的49.1%。太阳能电池、锂电池和汽车出口分别增长67.8%、86.7%和82.2%。劳动密集型产品出口保持较快增长,太阳能电池、锂电池、电动载人汽车等绿色低碳产品出口增速均超过60%,出口新动能快速成长,这有助于提升我国在世界产业链上的地位。

2022年,在对外贸易产品构成中,工业制品的份额进一步扩大,工业制品占出口总额的98.6%,比2021年增幅3%左右;而初级产品出口总额较小,占出口总额仅有1.4%,相比2021年下跌幅度2.8%。

如上表,2022年我国货物进出口总额较上年增长7.7%。从货物出口增长看,较上年增长10.5%,其中一般贸易出口增长15.4%,加工贸易出口增长1.1%。一般贸易出口快速增长,加工贸易出口放缓,体现的是贸易结构的持续优化。另外,机电产品出口增长7%,高新技术产品出口增长0.3%。

从货物进口增长看,一般贸易进口增长6.7%,加工贸易进口下降3.2%;机电产品进口下降5.4%,高新技术产品进口下降6%。这说明,国内需求在2022年出现一定萎缩。但是,货物贸易进出口仍然出现较大顺差,比上年增长35.4%。

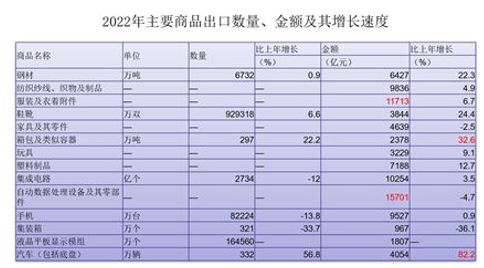

如表所示,2022年,我国出口产品增幅最快的依次是汽车零部件(增长82.2%)、箱包及类似容器(增长32.6%)、鞋靴(增长24.4%)、钢材(增长22.3%)。这些出口增幅较大的产品,都具有一定国际竞争力,但这也体现出,我们在技术密集型产品出口上还存在短板。

2022年,我国主要进口商品为原油、集成电路,金额分别为24350亿元、27633亿元,其中原油最大,较上一年增长45.9%。此外,天然气增幅为30.3%,煤及褐煤增幅22.2%,我国对原料对外依赖度依旧较大。

服务贸易结构持续优化,增长动力强劲。2013-2022年,我国累计知识密集型服务进出口2.5万亿美元,年均增长9.2%,占服务贸易进出口总额的比重由2012年的33.6%提升至2022年的41.9%。服务贸易出口持续快于进口。2022年知识密集型服务进出口25068.5亿元,同比增长7.8%。其中,知识密集型服务出口14160.8亿元,同比增长12.2%,出口增长较快的领域是知识产权使用费、电信计算机和信息服务,分别增长17.5%、13%;知识密集型服务进口10907.7亿元,同比增长2.6%;进口增长较快的领域是保险服务,增速达35.8%。

如图,从2022年我国服务贸易分类进出口占比情况看,在我国服务贸易进出口中,运输、电信、计算机和信息服务、旅行和其他商业服务占比较大。其中,运输类增幅最大,同比增长20%;受疫情影响,旅行出口额降幅最大,较上年下降15.7%;而保险和养老服务进口增幅较大,达到30.2%。

如表,从2022年我国服务贸易分类进出口占比数据看,运输、旅行、保险和养老金服务以及知识产权使用费的服务贸易逆差规模较大,说明这些行业的国际竞争力还不足。未来,要进一步优化服务贸易结构,进一步提升我国知识密集型服务贸易占服务贸易的比重,增强服务贸易国际竞争力。

三、贸易伙伴

我国贸易伙伴呈现多元化趋势。近年来,东盟十国一直是我国第一大贸易伙伴。2022年是中国东盟全面战略伙伴关系开局之年,双方经贸往来更加密切,进出口规模达到6.52万亿元,增长15%。东盟占我国外贸比重达到了15.5%,继续保持我国第一大贸易伙伴地位。

如表所示,从出口看,2022年我国对东盟出口3.79万亿元,增长21.7%;自东盟进口2.73万亿元,增长6.8%。对欧盟出口增长11.9%,对美国出口增长4.2%。可见,我国与东盟贸易增长强劲。从进口看,2022年我国对东盟进口比上年增长6.8%,而对欧盟进口下降4.9%、对美国进口增长1.9%。另外,我国对韩国、日本的出口分别增长13%、7.7%,进口分别下降3.7%、7.5%。东盟十国以及日本、韩国都是《区域全面经济伙伴关系协定》(英文简称RCEP)的成员国。由此可见,RCEP实施一年来,政策红利持续释放,促进区域内各国经贸往来更加密切。

2022年,我国对俄罗斯、巴西、印度、南非出口分别增长17.5%、19.3%、25.5%、18.6%,对金砖国家出口增幅较大;对俄罗斯、巴西、南非进口分别增长48.6%、2.6%、2%,对印度进口下降36.2%。随着贸易伙伴日趋多元化,我国与新兴市场和发展中国家的货物贸易发展成为一个亮点。

2013-2022年,我国与“一带一路”沿线国家进出口总值从6.46万亿元增长至13.83万亿元,年均增长8.6%。2022年,与沿线国家贸易继续保持了快速增长,进出口13.83万亿元,比上年增长19.4%,占我国外贸总值的32.9%,提升3.2个百分点,与沿线国家的进出口规模创历史新高。

对中亚5国、阿联酋和沙特阿拉伯等贸易伙伴的进出口增长较快。2022年,我国对中亚5国、阿联酋和沙特阿拉伯等进出口分别增长45.4%、42.1%和37.2%。对RCEP其他14个成员国进出口增长7.5%。对非洲、拉丁美洲出口分别增长14.8%、14.1%。新兴市场加速开拓。

四、贸易新业态新模式发展

(一)跨境电子商务

跨境电子商务,是指分属不同关境的交易主体,通过电子商务平台达成交易、进行支付结算,并通过跨境物流送达商品、服务交付、完成交易的一种国际商业活动。自2015年在杭州设立首个跨境电商综合试验区,至2022年进行了7次扩围,跨境电商综合试验区扩至165个。

近年来,我国跨境电商等外贸新业态迅速发展,跨境电商进出口规模5年增长近10倍。海关总署数据显示,2022年我国跨境电商进出口2.11万亿元,增长9.8%。其中,出口1.55万亿元,增长11.7%。我国出口跨境电商规模五年增长超过27倍,平均年增速超36%。跨境电商保持强劲增势。

(二)市场采购贸易方式

市场采购贸易方式,是指符合条件的经营者在经国家主管部门认定的市场集聚区内进行采购,单票报关单商品货值在15万(含15万)美元以下,并在采购地办理出口商品通关手续的贸易方式。作为一种新型贸易方式,它不同于现有的一般贸易、加工贸易、转口贸易和边境贸易等传统贸易方式,适合多品种、多批次、小批量的外贸交易。

市场采购贸易方式需要条件成熟的市场集聚区作为试点区域。大规模坐商式市场,即通常所称的“专业市场”,以现货批发为主、在特定场所集中交易某一类商品或若干类具有较强互补性、替代性商品,成为试点的重要平台。自2013年在浙江义乌实行市场采购贸易方式试点以来,经过多年发展,试点单位已达39家。

试点以来,中国市场采购贸易业务实现了快速发展。2021年,中国市场采购贸易方式出口规模达9304亿元人民币;2022年前8个月,市场采购贸易方式出口规模达5813亿元人民币。目前,参与试点的市场商户、采购商、外贸公司等主体备案数量超26万家。而且,市场采购贸易方式与跨境电商、海外仓等新业态新模式加速融合发展,形成一种新趋势。

(三)海外仓

作为跨境电商的重要境外节点、新型外贸基础设施,海外仓,链接的是外贸最难打通的“最后一公里”。通俗地讲,跨境电商企业先将商品通过跨境物流运至海外仓库储存,海外消费者在平台下单后,企业直接从海外仓发货,并迅速送达。通过海外仓备货实现本土发货,不仅减少物流成本,缩短配送时效,而且有效解决商品售后服务、二次销售等问题。

截至2021年,我国海外仓数量已超2000个,总面积超1600万平方米,业务范围辐射全球。未来,海外仓网络布局持续优化,“独立站+海外仓”“直播+海外仓”等模式多元发展,综合类海外仓需求持续增长,“一带一路”沿线国家及RCEP区域海外仓逐步兴起。总的来说,海外仓的设立,推动中国商品海外营销,有效提升中国制造的全球竞争力。

五、贸易区域

我国贸易区域发展更协调。党的十八大以来,我国东部地区对外贸易保持稳步增长,中西部地区对外开放加速推进。按美元计价,2021年,我国东部地区外贸进出口4.8万亿美元,比2012年增长46.9%,年均增长4.4%。同期,我国中西部地区进出口1.1万亿美元,是2012年的2.5倍,年均增长10.7%,较同期我国外贸整体年均增速高5.6个百分点,占同期我国外贸进出口总值的17.7%,较2012年提升6.6个百分点。

区域协调发展已成为外贸稳中提质的重要发力点。特别是中西部地区积极打造产业集群,承接产业转移能力增强。比如,武汉的全球最大的光纤光缆制造基地、长沙的国家重要先进制造业中心、成渝地区的电子信息先进制造集群。2021年,我国组织开展加工贸易产业园建设工作,引导加工贸易梯度转移,支持中西部和东北地区参与国际循环。2022年,工信部等十部门联合发布《关于促进制造业有序转移的指导意见》,就推进国内产业梯度转移提出,引导劳动密集型产业重点向中西部劳动力丰富、区位交通便利地区转移。促进技术密集型产业向中西部和东北地区中心城市、省域副中心城市等创新要素丰富、产业基础雄厚地区转移。总的来说,国家出台政策促进制造业向中西部和东北地区转移,有助于区域协调发展,也有助于稳住外贸外资基本盘。

六、贸易优势

改革开放初期,与西方发达国家相比,我国的劳动力成本、土地成本较低,在世界市场形成了明显的价格优势。但随着改革开放的深入、经济社会的快速发展,劳动力成本不断上升,在低端产品上中国的竞争优势越来越不明显,低端产业存在转移趋势,尤其是劳动密集型产业向东南亚市场转移。在这一背景下,我国外贸的比较优势从成本优势向效率优势和制度优势转变。具体来看,在市场优势方面,我国拥有14亿多人口的巨大市场规模;在效率优势方面,具备比较完整的产业链和配套能力,培养大量高素质专业人才;在制度优势方面,营造适应经济高质量发展的制度和政策环境。

(根据 对外经济贸易大学教授蓝庆新《推动贸易强国建设 实现高质量发展》摘编整理)

相关稿件