中国企业报集团主管主办

中国企业信息交流平台

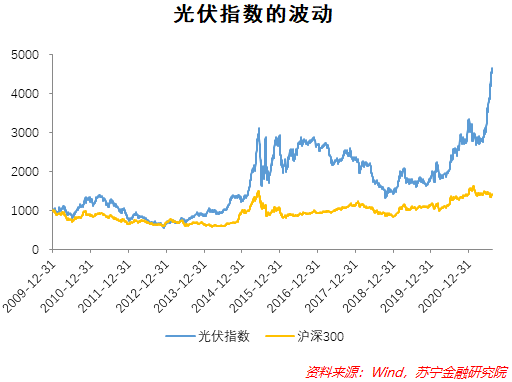

今年以来新能源板块持续火爆。与新能源密切相关的光伏板块也成为当前热门的主题。在2018年双碳承诺尚未提出的时候,光伏产业就开始得到市场认可,wind光伏指数自2018年10月份触底后便波动式上行,2021年4月后,光伏指数直线上行,涨幅达到67%。

那么,光伏相关股票的长期投资趋势是什么?未来还有入场机会吗?我们从行业供给和需求结构、产业技术特征、企业竞争策略这几个视角,来简要讨论一下这一行业的投资前景和投资逻辑。

1、光伏产业变迁

光伏又称光生伏特,全称太阳能光伏发电系统,是指一种利用太阳电池半导体材料的光伏效应,将太阳光辐射能直接转换为电能的一种新型发电系统。光伏最早在上世纪50年代就应用在卫星的太阳能电池上。随着技术进步,光伏也早已进入工业和居民用电领域,现在已经是随处可见。由于利用可再生的太阳能,没有污染,光伏发电和风电一起被认为是最具前景的发电领域。

中国大规模发展光伏产业,是在2001年。当时风光无两的无锡尚德建立了10MW级别的生产线,产能相当于此前四年全国范围的总和,自此,光伏产业进入快速发展期,但在产业政策支持下,产能爆发式增长,明显快于需求增速。

回望十几年前的光伏产业,那是一个几乎完全靠政策补贴生存的产业,市场需求、技术水平均存在巨大不确定性,国内企业“两头在外”,既不掌握原材料,也没有核心技术,海外政策补贴退出后,发展很快陷入困境。至2008年,光伏产业变成了“产能过剩行业”。这背后有很多因素,包括产能过剩、成本压力、技术进步速度、国外需求的减少、国内外产业政策退出等等。但上述这些因素,也都可能成为行业崛起的因素。上述这些因素的变化,导致2008年以来,光伏行业似乎呈现了周期性的变化。值得注意的是,这个周期性变化与经济周期并不一致,而更多的是受到行业本身的诸多因素的影响。

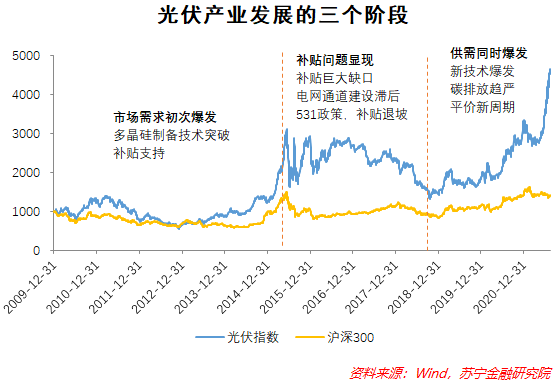

大致来看,中国光伏产业的发展历程可分为三个阶段:

第一阶段:2010-2015,市场需求爆发,随着欧洲光伏产业衰退,2010年期起中国开始扩产,2013年起中美日大国需求快速崛起,制造业快速向中国集中,中国成为全球光伏的主要市场。开始出现在全球范围有影响力的主要企业。

第二阶段:2016-2018,补贴问题显现,2016年补贴资金压力蔓延至全产业链。同时电网通道建设滞后,限电形势严峻,影响光伏电站的建设,2018年国家发布531新政,限制光伏规模并降低补贴,光伏发展进入低谷,行业经历大范围洗牌。

第三阶段,2019年至今,由于成本的持续下降,光伏发电价格逐步接近火力、水力发电。政策也明确了竞价和平价共存的模式,2020年国内竞价、平价结果超预期,叠加全球碳减排目标提升,坚定光伏发展信心。龙头大举扩产,新技术爆发,都在带动光伏板块大幅上涨,尤其是龙头表现更亮眼。

2021年国内光伏平价上网,预计因补贴变化导致的周期性将逐步消退,行业从大小年的趋势逐步变为平稳增长的成长性行业,行业增长中枢具备上移基础,未来五年复合增速有望达到20%。经过多年发展,由于国内技术进步和市场扩张,对海外需求的依赖逐步减小,也使得光伏行业的周期性特征弱化,成长性特征更加明显。

2、市场需求规模和结构:长期需求不再是大问题

光伏产业下游的需求,大致可分为两类:一是工商业、居民等户用光伏发电,二是集中式发电,用于并网运行的光伏发电。历史上看,两类需求此起彼伏,都经历过较快的增长。光伏的最初发展首先来自于第一类需求的拉动,后由第二类需求接力,近年来第一类需求由于技术的改进而又得以持续增长,工商业建筑、民居屋顶都有大量的空间安装太阳能发电系统。从区域看,除了国内的发电需求,来自国外的需求也不容忽视。

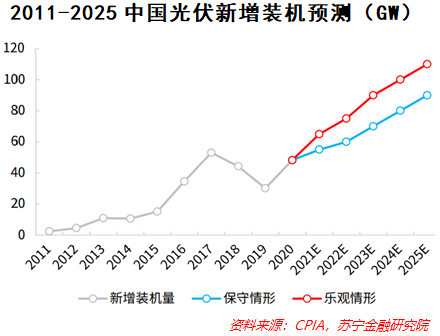

此外,双碳和环保政策预计将极大提升对太阳能的需求,光伏需求受此因素拉动,扩张前景可观。据CPIA预测,中国光伏装机将达到50-60GW。到2025年,装机量有望突破100GW。更重要的是,双碳、环保使得光伏市场与传统能源市场的距离被拉开,来自其他同类产业领域的竞争在减少,需求呈现很强的独立性。

3、光伏产业技术特征:摩尔定律和规模经济

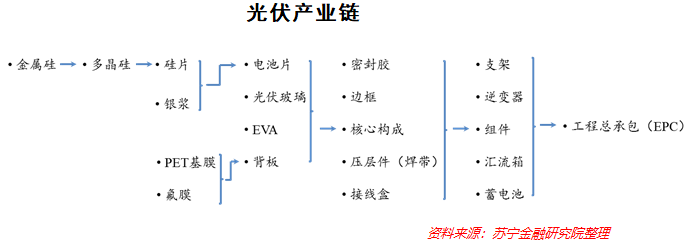

光伏产业是典型的技术、资金和劳动力密集型产业,这背后是技术持续进步和规模经济的持续发挥。光伏的产业链较长,环节复杂。产业链供需不平衡,是近年来光伏产业业绩和股价波动的重要原因,例如硅料、电池片、光伏玻璃等多个环节都出现过供给量的波动,导致价格波动和相关下游成本的提升,最终导致相关上市公司股价的波动。因此对光伏上市公司的分析,必须覆盖产业链的分析。

光伏产业也具有泛摩尔定律,几乎每两年,生产电池组件的技术就会获得突破,相应的成本也会降低,同时硅料产能也在持续增加。

4、市场结构:集中和分化

光伏产业经过几十年的发展,按理说已经进入了成熟期,但随着需求的爆发式和“事件性”的增长,我们仍然将其视为成长性产业。不过,从市场竞争格局看,确实在逐步成熟,集中和分化的程度都比较深。

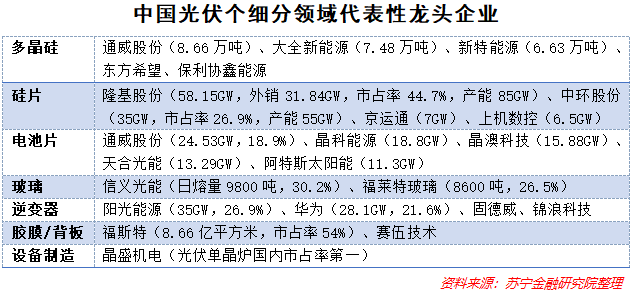

从市场结构看,市场集中程度较高,对于龙头企业而言,竞争环境在逐步好转,在细分领域形成了一定的垄断地位。同时,分化程度也很高,好的企业非常好,行业排名的某龙头公司的股价在8年内上涨了125倍,行业中排名第二的企业涨幅则不足5倍,而有些差的企业都已经退市了。这背后,还是竞争优劣势导致的市场份额、技术水平以及成本控制的问题。

因此结合市场结构(趋成熟)和产业发展阶段(正在成长),光伏的投资逻辑应该是更加关注全产业链上的龙头公司。

5、竞争策略及其市场反馈

通过上文对光伏产业变迁的描述,我们不难理解为何光伏被称为周期成长性行业,其成长性来自于需求端的增长,体现的是空间的持续扩张,尤其是能够实现市场份额提升的优秀公司;周期性的呈现则是其盈利能力的大幅波动,这既有需求侧的影响,更有供给侧的冲击。

如何抵御这种供给侧的冲击,就决定了一家公司是否成功,而一旦成功了,这家公司就会在成长为龙头的同时,获得好的市场反馈。如何抵御冲击?靠的是成本的降低,当成本足够低是,上游的波动对盈利的侵蚀程度是有限的。

成长空间较好的市场上,也要看谁能够分得更多的蛋糕。在光伏这个市场上,似乎不存在“吃撑了”的情况,摩尔定律和规模经济效应的空间如此之大,以至于行业内甚至不存在一个最小最优规模,规模越大,成本就越有可能更低。龙头为何能够占据一定垄断地位,背后的关键因素是成本。有的大幅度扩产,因为已经形成了规模经济,对自己的成本优势有信心;有的开展纵向一体化,范围经济效应强,也能降低单位成本。同时纵向一体化也在对冲风险,例如硅料价格上涨,对于一体化企业是有利的。所以我们在关注光伏上市公司时,务必进行各个环节的成本比较。

相关稿件